2年,2370家店,近10亿美元融资,瑞幸咖啡攒了一个资本局。

在局外,CEO钱治亚是瑞幸咖啡的操盘人,雷霆手段攻城略地。在局中,董事长陆正耀和另外两位老搭档隐身幕后,为这场战役输送弹药。一内一外,配合默契。

2019年4月,美国规模最大的上市投资管理集团贝莱德(BlackRock)入局,为瑞幸咖啡带来1.5亿美元融资,将这个由资本滚起来的雪球,送到了纳斯达克的门口。

从融资手段而论,瑞幸咖啡并不典型。但它急速融资、疯狂补贴、强势营销的打法,在行业引起巨震,并引发质疑。

毫无疑问,资本的力量极大缩短了互联网企业成为独角兽和IPO的时间,但即便在有拼多多式崛起的先例之下,瑞幸咖啡依然是一个创造记录的“非典型”样本。

根据招股书,它的资金来自于3笔金额上亿的风险投资,4笔共7.1亿元的抵押贷款,5笔股东关联方借款。这一共为它筹集了近10亿美元,瑞幸咖啡为此抵押了咖啡机、公司股权,甚至董事长的股票。

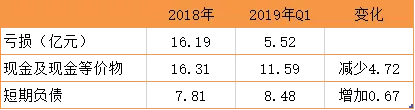

但它还需要融更多的钱。一季度末,瑞幸咖啡亏损5.52亿元,账上现金剩余11.59亿元,面临的短期债务增加至8.48亿元。相比2018年底,瑞幸咖啡的现金流吃紧。本次IPO,将为瑞幸咖啡募集2019年继续扩张的本钱。

为什么瑞幸咖啡的融资能力这么强?究竟是谁在幕后推动?燃财经试图通过各种蛛丝马迹,拆解瑞幸咖啡的资本局。

核心要点

瑞幸咖啡在融资时“两条腿”走路:风险投资+抵押贷款和股东借款,累计融资近10亿美元;

陆正耀、刘二海、黎辉,由这三个人组成的“根据地”,是瑞幸咖啡背后最有力的推动力量;

瑞幸咖啡的资本方来自于神州系的同一拨玩家,相互之间彼此关联;

相比2018年底,瑞幸咖啡现金流吃紧,未来一年内需要偿还8.2亿元短期债务。

股权债权双管齐下,两年融资近10亿美元

对于瑞幸咖啡而言,2018年6月是一个分水岭。

瑞幸咖啡创办于2017年6月,第一家门店在2017年10月正式开张,风投机构开始进入则是在2018年6月。A轮首次公开融资就是2亿美元,大钲资本、愉悦资本、新加坡政府投资公司(GIC)、君联资本进场,将A轮估值抬到10亿美元。

A轮融资5个月后,瑞幸咖啡启动B轮融资,同样是2亿美元,估值则翻了一番到22亿美元。A轮资方除了君联资本之外全部跟投,中金公司在这轮进入。

在申请IPO前5天,贝莱德所管理的私募基金突击入股,瑞幸咖啡再融1.5亿美元,投后估值29亿美元。

从2018年6月开始,瑞幸咖啡从风投机构拿到了5.5亿美元。其疯狂开店也集中在2018年下半年,仅6个月就开了1449家店,月活跃用户数量从121万人增加到433万人。

在以往的公开报道中,瑞幸咖啡对外宣称陆正耀是其天使投资人,但并未透露具体金额。根据招股书,这轮天使融资也发生在2018年6月,金额为1.899亿美元,资金来自陆正耀控制的家族公司。

从瑞幸咖啡的融资轨迹来看,2018年6月是其集聚粮草、补充弹药的关键时刻。在2018年5月,瑞幸咖啡以发公开信的方式叫板星巴克,指责其涉嫌垄断。当时,瑞幸咖啡只有500多家门店。

瑞幸咖啡叫板星巴克的同时,陆正耀将手中持有的3530万股神州优车股票作为抵押,从光大融资租赁公司获得3.5亿元的融资额度以购买咖啡机,这笔交易的年利率为5.22%,瑞幸咖啡按月支付利息,并将于今年5月到期。

2018年6月,瑞幸咖啡向西藏信托获得一笔3亿元的贷款,期限两年,年利率8%。为此,陆正耀将瑞幸咖啡VIE架构下的外商独资公司48%的股权进行了抵押。

凭借A轮和B轮共4亿美元的融资,加上6.5亿元的贷款和融资租赁,瑞幸咖啡在2018年底将店面扩张到2073家,并扬言要在2019年全面赶超星巴克。

瑞幸咖啡加速融资并扩张是在2018年6月,那么在此之前,它的资金从何而来?

2017年,瑞幸咖啡向陆正耀旗下公司、钱治亚、董事陈敏等借款4笔,累计金额3.82亿元,这些借款全部免除利息,期限一年。2018年,瑞幸咖啡又向陆正耀旗下公司申请了一笔1.48亿元的免息贷款。

陆正耀通过旗下各种公司,以借款的形式形成关联交易,降低融资成本,为瑞幸咖啡提供启动资金。

通过梳理招股书可以发现,成立两年来,瑞幸咖啡通过股权融资筹集资金7.5亿美元,通过各种借贷累计融资12.85亿元。

神州“铁三角”是幕后推动力量

钱治亚是瑞幸咖啡的操盘手,陆正耀是背后的实控人。以陆正耀为中心,他建立了一个坚固的“根据地”,愉悦资本创始人刘二海、大钲资本创始人黎辉,都是其中的成员,这三个人今年都正好50岁,他们被称为神州“铁三角”。

“铁三角”分工明确,陆正耀掌控全局,负责解决早期资金和内部管理,刘二海和黎辉负责更高层面的外部资本运作。

在瑞幸咖啡的股东名单里,陆正耀持股30.53%,他的姐姐持股12.4%(神州优车招股书曾披露关系),钱治亚持股19.68%,黎辉的大钲资本持股11.9%、刘二海的愉悦资本持股6.75%。

黎辉曾任职摩根士丹利、高盛、华平投资,并在华平投资干到亚太区总裁的位置。他在2018年创办大钲资本,第一笔钱就投给了瑞幸咖啡。某大型国际投行的高管曾和黎辉打过交道,他告诉燃财经,“此人极其聪明,财技一流。”

刘二海曾任君联资本董事总经理,他在2005年就认识了陆正耀,并投资了其早期项目“联合汽车俱乐部”,两人是“老交情”。离开君联资本创办愉悦资本后,他投资了瑞幸咖啡。

黎辉和刘二海连续加注了瑞幸咖啡的A轮和B轮,将其估值抬高至22亿美元。A轮中出现的君联资本,是刘二海的前东家,新加坡政府投资公司(GIC)被传是大钲资本的LP;B轮中出现的中金公司,则跟黎辉的前东家摩根士丹利,一起出现在瑞幸咖啡上市保荐商的名单里。

这是一个封闭的、强关系驱动的体系。在瑞幸咖啡的资本局中,所有玩家之间都有或强或弱的关联,他们在“铁三角”的主导下,共同将瑞幸咖啡“捧”上市。

瑞幸咖啡资本局(制图:刘石磊)

在瑞幸咖啡完成B轮融资后,有投资人分析,瑞幸咖啡在C轮融资时,一定会引入外部第三方投资机构。

然而,瑞幸咖啡还未走到C轮,就急匆匆提交了IPO申请,赶在IPO前夕,还补了一个B+轮融资。上述国际投行高管表示,贝莱德这种重量级别的选手,“是二级市场的大基金,通常会做打包投资,一单两单亏钱也无所谓,投资瑞幸咖啡时应该还有其他的好单。”

至于瑞幸咖啡为何不引进更多投资机构,某曾任职大型券商的创业者告诉燃财经,一种可能是瑞幸咖啡找不到第三方机构接盘,另一种可能是瑞幸咖啡拒绝了第三方进场,选择了“吃独食”。

无论如何,这个强关联的封闭体系一直在高效运转。这种“根据地”的操盘套路,依然是熟悉的配方,和5年前的神州系如出一辙。

神州租车的资本运作,是“铁三角”合作攒的第一个资本局。

陆正耀同时是神州租车、神州优车、瑞幸咖啡这三家公司的董事长。神州租车2014年赴港股上市前,刘二海代表君联资本,黎辉代表华平投资进行了投资,上市时两人都是神州租车的董事。

而上述参与瑞幸咖啡上市的玩家们,也曾出现在神州租车的机构名单中。摩根士丹利是神州租车的上市保荐商,中金是联席牵头经办人,中金公司投资银行部主管丁玮当时担任神州租车独立董事。

瑞幸咖啡是三人攒的第二个局,和神州系不同的是,这次刘二海和黎辉都从机构出来单干,手脚能放得更开。

瑞幸能否再造“神州式”资本盛宴

共同的利益,是合作达成的前提。“铁三角”的根据地能够稳固,得益于入场玩家有钱赚。

神州租车上市一年后,黎辉代表华平投资减持了7.09%的股票,卖了3.96亿美元,减去2亿美元的投资本金,净赚1.96亿美元。如今,华平投资还持有神州租车10.12%的股权,价值1.7亿美元。在神州租车这笔投资中,华平投资赚了3.6亿美元。

那么,瑞幸咖啡能再造神州租车时代的资本盛宴吗?

从估值角度来看,B+轮融资贝莱德入场时,接盘估值为29亿美元,是A轮的近3倍,B轮的近2倍。前两轮的投资方,账面价值稳赚不赔。如果瑞幸咖啡上市能维持29亿美元以上市值,将会皆大欢喜。

更关键的是在经营层面,首当其冲的是亏损问题和现金流。

到2018年底,瑞幸咖啡亏损16.19亿元,账上还剩现金16.31亿元,短期负债7.81亿元。这意味着,如果没有新的资金进来,瑞幸咖啡将无法继续扩张。

2019年第一季度,瑞幸咖啡将咖啡机抵押,向中关村科技租赁公司贷款4500万元,同时向浦发银行担保贷款6000万元。第一季度没有新的股权融资进账。

到今年3月31日,瑞幸咖啡亏损5.52亿元,账上现金减少至11.59亿元,但面临的短期债务增加至8.48亿元,其中有8.2亿元债务需要在一年内偿还。相比2018年底,瑞幸咖啡的现金流状况恶化。

截止到今年3月31日,瑞幸咖啡已开设2370家咖啡店。在今年1月的战略沟通会上,钱治亚表示2019年将新开店2500家,去年它开设了2073家。这意味着如果要实现这个目标,剩下的三个季度还要开店2203家。

尽管瑞幸咖啡在4月17日获得了一笔1.5亿美元的新融资,但相比8.48亿元的短期负债,以及进一步扩张的野心,这笔钱实在是杯水车薪。

但对于瑞幸咖啡而言,似乎总能找到融资的方法。毕竟,陆正耀旗下还有神州租车、神州优车等多家盈利企业。2018年,神州租车和神州优车分别实现了6.81亿元和2.7亿元的净利润。

“烧10个亿不代表亏损10个亿,至于说什么时候盈利,我们现在暂时还没有时间表。”钱治亚在去年接受寻找中国创客采访时说。