近期,六大国有银行之一的中国邮政储蓄银行(以下简称“邮储银行”)正在基于分布式架构建设新一代核心系统,用于超大量核心交易。其他中小型股份制银行、城商行,如民生银行、张家口农商行的分布式架构已经替代了集中式架构,正稳定运行。令人瞩目的是,中国工商银行凭借2014年起研发的“分布式技术体系建设”刚刚荣获2019年中国人民银行科技发展奖一等奖,目前该行已经实现了分布式技术体系规模化应用。

随着云计算、虚拟化、网络存储技术的成熟与稳定,分布式架构正逐步瓦解集中单体式架构在应用架构中的垄断地位,银行核心系统采用基于开源技术、云化部署的分布式架构,已成确定性趋势,或将撬动新一轮银行IT改造。

分布式微服务架构成确定性趋势,银行或将核心系统全面升级分布式

据IDC预测,2019到2023年中国银行业IT解决方案市场规模的年均复合增长率为20.8%,到2022年,银行核心系统解决方案约为整个银行业IT解决方案市场规模的16%,银行核心系统已迎来新一轮的升级改造。新一轮升级改造重点在银行业务的底层系统架构,因为分布式架构可解决集中式的诸多痛点,优势凸显,银行或将核心系统全面升级为分布式。

首先,分布式架构普遍采用x86平台,基于开源软件技术框架,使技术支撑成本最小化,计算资源和成本可控。因传统架构最大特点是专有、封闭,核心技术垄断在少数厂商手中,使得银行IT建设和使用成本高居不下,大型银行仅每年的维护费用动辄以亿元美金计算。在银行强调科技创新、自主研发的要求下,分布式架构渐成确定性趋势。

其次,5G、人工智能、VR/AR等新技术的不断涌现,银行业务应用场景呈多元化、动态化和互联网化,传统架构难以敏捷响应创新场景。而分布式架构具备强大的可弹性扩展能力,不仅可以灵活应对多样化新场景,还可以满足特殊场景下的高并发需求。同时,解耦分布式系统架构使得各子系统之间关联性得以解耦,每个结点都是一个可以独立运行的单元,单结点失效也不会影响整个系统运行,因而大大降低了运维成本和安全隐患,确保高可靠性。

此外,分布式架构的可靠性也在多次压力测试中逐步得到验证。可靠性主要体现在银行对实时交易业务的强一致性要求,这需要通过各类容错、纠错及补偿机制来加以保证。容错纠错补偿机制是指对于实时处理不完整的情形,设计了事后补偿方案,同时,采用差错对账和差错调整机制作为兜底方案,最终确保数据的一致性;技术建模分析则是模拟真实环境的测试,通过大数据技术建模分析,来不断优化技术补偿能力。即便在集中式系统中,稳定性也是通过事后补偿机制加以实现的,分布式架构与此并无差别。

银行核心系统平台选择分布式架构的发展进程

银行核心系统平台的构建,需要从商业银行和六大国有银行分别来看,总体来说经过20年的发展,这两大类银行核心系统的建设进程大致相同。

国内商业银行核心系统技术架构演进

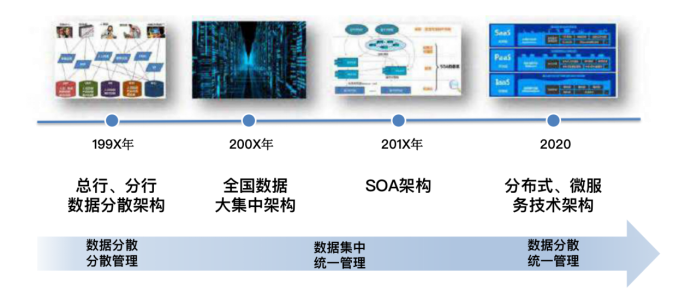

从国内商业银行看,其核心架构经历了三个演进阶段:即由“数据分散、分散管理”到“数据集中、统一管理”,再到“数据分散、统一管理”,应对的是分散架构、全国数据大集中架构、SOA架构和分布式云计算的架构。

以国有制股份银行(民生银行)为例,2005年,启动基于SAP平台的核心系统建设,实现了存款管理、卡管理、客户信息管理、凭证管理等功能模块;这套集中式架构一直持续优化至2015年;2016年,分布式核心系统接入直销银行业务产品,逐步迁入超过2000万直销银行电子账户,且系统运行平稳,业务处理性能较SAP核心系统提升3倍以上。截止2020年,南京银行、东莞银行、中信银行、张家港银行等多家股份制或城商行实现了分布式核心系统架构的成功落地。

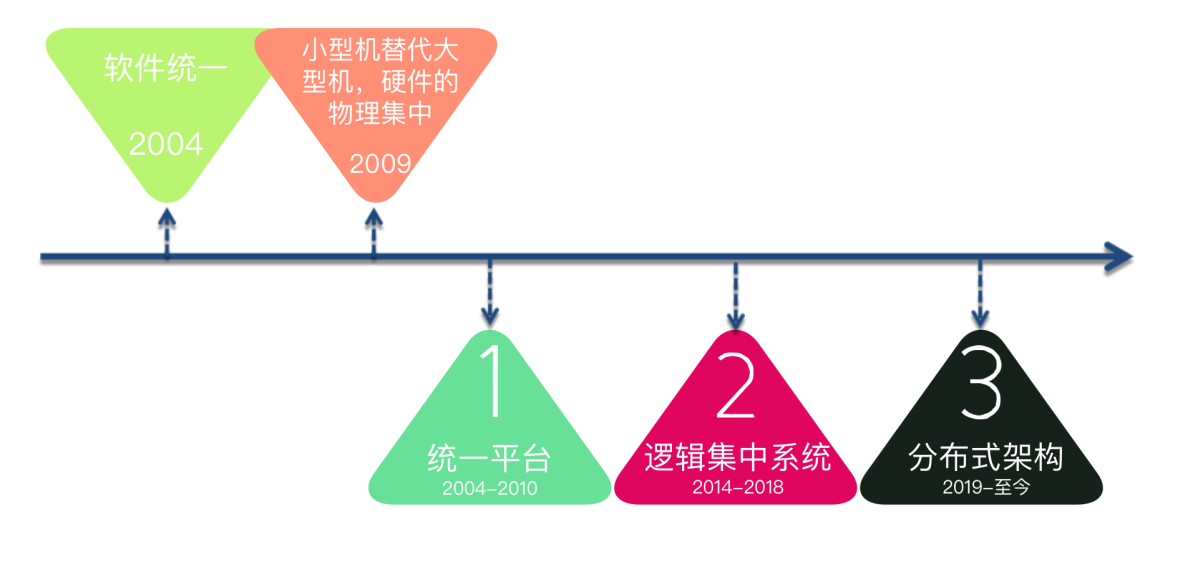

从六大国有银行看,以邮储银行为例,核心系统建设也经历了三个阶段:即“统一平台”、“逻辑集中系统”到“新一代分布式架构”,逐步实现了数据集中管理、技术架构分布式。

邮储银行的核心架构系统演进

第一阶段:至2010年,邮储银行核心系统建设了“统一平台”,实现了从软件统一到硬件的物理集中,确立了开放平台的技术路线。这个阶段分为两步走,前期率先完成软件版本的统一化,纠正之前的各省市、各分行在IT系统中各业务软件开发的无序化和不规范化;2009年,升级为实现IT设备的物理集中。此时的小型机虽然集中在一个全国中心进行管理,但还是一个个独立无连接的个体,仍然是多套系统,其数据架构和技术架构都不是集中式的,仍然是分散式的。

第二阶段:2014-2018年,邮储银行上线第二代核心系统即“逻辑集中系统”,率先实现了小型机集群化,以分布式技术为支撑的架构,这就是现在分布式架构的雏形1.0版。其基本特征是,实现了全国系统一体化,由“一套”独立的体系向全国的业务提供服务,实现了系统和数据部署的集中,技术架构和技术路线则大量利用分布式集群技术。系统运行后,创造了单一平台业务交易量全球第一的成绩。

第三阶段:2019年至今,邮储银行正在进行第三代核心系统即“新一代分布式架构”的建设,率先启用了基于X86架构(替代小型机)的分布式微服务架构,核心业务做到了大机下沉,数据库下沉,数据完全自主可控。这也是大行首次将X86平台应用于超大交易量的核心交易系统。

银行如何构建分布式核心系统的技术底座

银行核心业务系统是支持各类业务营运的关键系统,因此,分布式架构作为银行核心系统的支撑,一定要有自己的技术底座。市场上常见的是三种主流的技术底座:银行自研、互联网大厂加入、银行与传统金融科技厂商合作研发,这三种方式各有优势,往往被银行联合采用。

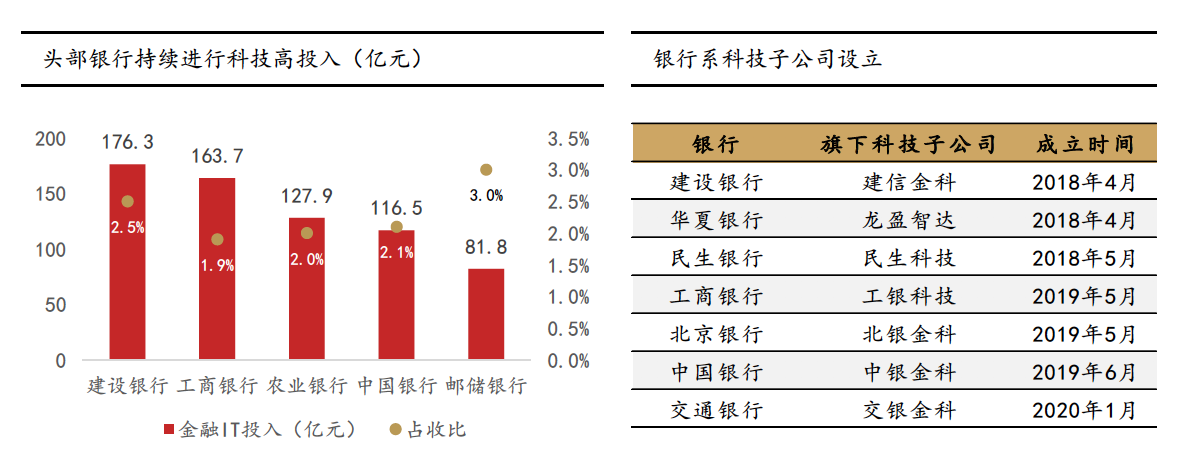

第一种方式,银行自研。这种方式成本投入最高,研发周期最长,但完全自主可控。大型银行,比如工行、建行等,对于金融科技的蓝图极大,在坚定投资自身IT架构升级之外,还广泛组建科技子公司,寻求金融科技的生态布局。在持续进行IT化投入下,他们均采用自研的方式。

头部银行的科技投入

其中,建行的科技子公司建信金科成立最早,正在帮助建行搭建基于分布式架构“新一代”核心系统。目前,建信金科也逐步开始业务输出,在银行核心能力构建、机构创新/传统解决方案、IT咨询等多个领域建立卡位优势,但因出现的时间较短,与传统金融科技公司的合作关系远大于竞争。目前看,邮储银行、建行、工行、中行、交行均逐步开展了分布式架构核心系统的替换。

第二种方式,阿里、腾讯等互联网大厂加入。其实,分布式架构脱胎于互联网行业,在阿里去“IOE”进程中而诞生。阿里以廉价并符合工业标准的x86服务器替代了IBM小型机和EMC存储设备,解决了性能快速扩展和软硬件投资的压力。以支付宝全面迁移至阿里云为标志,阿里逐步打造分布式架构的技术底座,每年“双十一”,支付宝都刷新了单位时间的交易量,远超各大国有及商业银行单位时间交易量峰值,呈现碾压级的性能优势,为互联网及传统金融行业树立了标杆。

凭借在互联网金融领域的优势,阿里云刚宣布成立“金融核心先锋联盟”,在资金、市场、技术等方面,为联盟成员提供支持,与联盟成员一起帮助金融机构核心系统摆脱传统集中式架构,转向以云平台技术为核心的分布式架构,快速构建应对高并发业务场景的能力。联盟首批20家成员,既有埃森哲、德勤等国际著名咨询公司,也有文思海辉、南天信息、润和软件这些IT科技企业。

第三种方式,银行与传统金融科技厂商合作研发。在银行分布式核心替换中,这是目前中小型股份制银行、城商行、农信社的主流选择。多家科技IT公司均有自研的分布式架构技术平台,并正在中小型银行核心系统中发挥着重要作用,比如神州数码、南天信息、长亮科技等。

以南天信息为例,其公司自行研发的分布式微服务应用平台,具备高可用、高扩展、高弹性、服务化、分布式一致性、高效故障隔离等特性。平台可“南向兼容,北向统一”,即向下支持和兼容包括阿里云、腾讯云等多个主流IaaS和PaaS层,向上封装底层技术细节,简化分布式应用服务,并直接对接给银行IT部门,降低了开发难度和学习成本。邮储银行的核心系统建设也多次选择南天信息作为合作伙伴。

大型银行以自建的方式完成分布式核心的升级,而更多的中小银行将直接引入外部分布式架构(互联网大厂+金融科技公司)的方式进行部署。笔者认为,作为新一代分布式架构平台的践行者,各类金融科技公司以领先的技术优势和最佳实践,联合互联网大厂及产业界同仁,将成为银行新一轮IT改造的主导力量。